Il gruppo Kering si sta preparando ad acquisire un altro brand italiano? Il successo straordinario di Gucci potrebbe influenzare la strategia del gruppo nei prossimi mesi

Il secondo report trimestrale per il 2021 del gruppo Kering ha indicato una crescita del 159,5% dei profitti netti – segnando una completa ripresa dalla crisi in cui il lockdown aveva gettato il settore del lusso grazie a una ripresa del retail in Nord America e nell’area asiatica. Dato interessantissimo è però che, in mezzo al portafoglio Kering, i profitti di Gucci abbiano fatto un balzo dell’86% battendo le già ottimistiche predizioni degli analisti e portando, da sola, un aumento di revenue per l’intero gruppo dell’11,2%. I risultati straordinari di Gucci non sono soltanto un segnale positivo per gli investitori del gruppo, che ha impiegato qualche mese in più a riprendersi dalla crisi del 2020, ma ha segnalato un nuovo ruolo di assoluto protagonismo che Gucci ha all’interno di Kering. Gucci ha infatti generato più dell'80% della revenue totale operativa di Kering lo scorso anno – rendendo di fatto il gruppo dipendente dalla sua performance ma dandogli anche abbastanza potere finanziario da lanciarsi in una nuova acquisizione, specialmente in un frangente storico commercialmente movimentato come questo.

Kering si prepara a una nuova acquisizione?

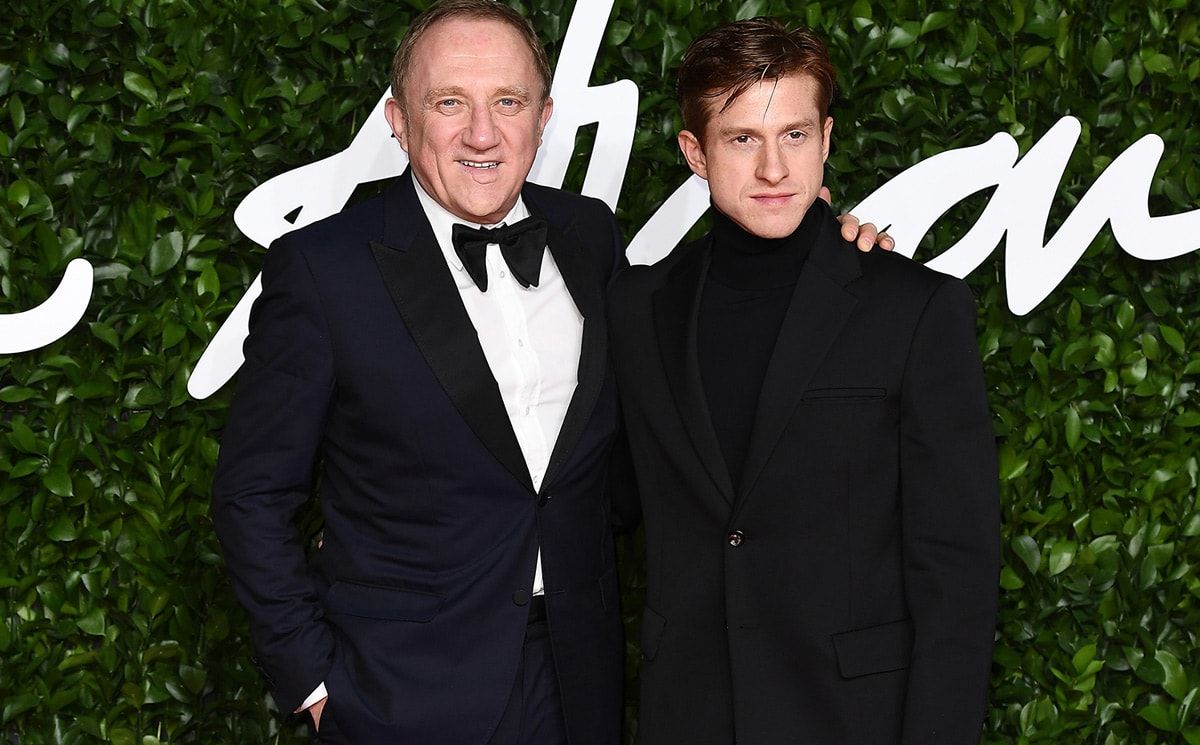

Questi risultati non solo rendono l’idea di un’acquisizione sempre più concreta, come confermato in aprile dal CEO Pinault e avvenuto con l’acquisizione del brand di eyewear Lindberg, ma rendono anche sempre più plausibile l’ingresso del gruppo nell’ecosistema dei fashion brand italiani, che proprio in questi mesi sta vivendo un intenso periodo di acquisizioni, fusioni e riposizionamenti. Ma quali sono i brand che Kering potrebbe provare ad acquisire? Secondo la giornalista indipendente Astrid Wendlandt, una potenziale futura acquisizione potrebbe essere Burberry, brand che potrebbe trarre beneficio da una piattaforma internazionale e soprattutto da un delisting.

Altri potenziali brand che potrebbero finire sul mercato, come scritto da Business of Fashion, potrebbero essere Valentino, attualmente posseduto dalla famiglia reale del Qatar tramite il fondo d’investimento Mayhoola, ma anche Salvatore Ferragamo, che secondo alcune voci sarebbe in procinto di cedere a nuovi investitori parte del controllo dell’azienda, detenuto al 70% dalla famiglia Ferragamo ma che di certo attenderà ancora qualche tempo prima di considerare un'acquisizione considerato l'imminente arrivo del nuovo CEO Marco Gobbetti. Il fatto che un altro heritage brand italiano passi in mani francesi non è cosa inaudita considerato come, proprio quest’anno, una quota di maggioranza di Etro sia stata acquisita da L Catterton, fondo azionario privato di LVMH. Eppure qualunque disegno Kering abbia in mente, dovrà fronteggiare l’idea sempre più insistente di un grande conglomerato del lusso italiano – ambito che ha visto un importante movimento negli ultimi mesi, specialmente per quanto riguarda il potenziale deal fra Exor e Armani.

La rimonta del lusso italiano

Secondo fonti anonime citate da Astrid Wendlandt, il deal tra Armani e gli Agnelli potrebbe infatti vedere la luce già a settembre. Se così fosse, il panorama del luxury fashion italiano potrebbe modificarsi per sempre, anche se, come si diceva, gli ultimi mesi sono stati densi di eventi significativi: di recente, ad esempio, Ermenegildo Zegna è stato quotato alla borsa di New York per 3,2 miliardi di dollari; l’anno scorso invece Moncler ha aggiunto Stone Island alla propria famiglia e registrando per altro crescite del fatturato per il 118% nel secondo trimestre del 2021 rispetto all’anno passato; c’è poi il gruppo OTB che ha rilanciato Diesel e acquisito Jil Sander e Claudio Antonioli del New Guards Group che ha acquisito Ann Demeulemeester.

Il mercato italiano rimane comunque ancora ricco di brand posseduti dalle famiglie fondatrici, come Prada, Salvatore Ferragamo, Missoni, Brunello Cucinelli e Dolce & Gabbana, che adesso dovranno barcamenarsi fra le nuove sfide poste da un mercato sempre più dominato da conglomerati multi-brand affrontando anche la spinosa questione della successione. Tutte queste aziende potrebbero voler cercare una piattaforma comune che crei una struttura commerciale e finanziaria più robusta per ciascuna delle aziende singole – e proprio Kering potrebbe essere un acquirente interessato, considerato come, sia secondo Renzo Rosso che secondo Remo Ruffini, la nascita di una confederazione dei grandi marchi italiani sembri ancora lontana, anche se esiste il valore condiviso del Made in Italy che ha motivato, ad esempio, sia il connubio di Stone Island e Moncler che la co-partecipazione di Prada ed Ermenegildo Zegna all’acquisizione di una delle più importanti fabbriche di cashmere del paese per proteggere la filiera di produzione italiana.

Proprio in questo senso, come azienda italiana dall’enorme capacità finanziaria, Exor potrebbe rappresentare un’alternativa possibile per molti brand e un’eventuale acquisizione di Armani potrebbe dare un forte segnale di incoraggiamento in questo senso, specialmente considerato come Giorgio Armani stesso abbia esplicitamente detto di non volere che la sua azienda finisca in mani straniere.