Una bolla che scoppia: cos’è il mercato parallelo del lusso? Indagine sul segreto che potrebbe portare l’industria al collasso

Una bolla che scoppia:

cos’è il mercato

parallelo del lusso?

Indagine sul segreto che potrebbe

portare l’industria al collasso.

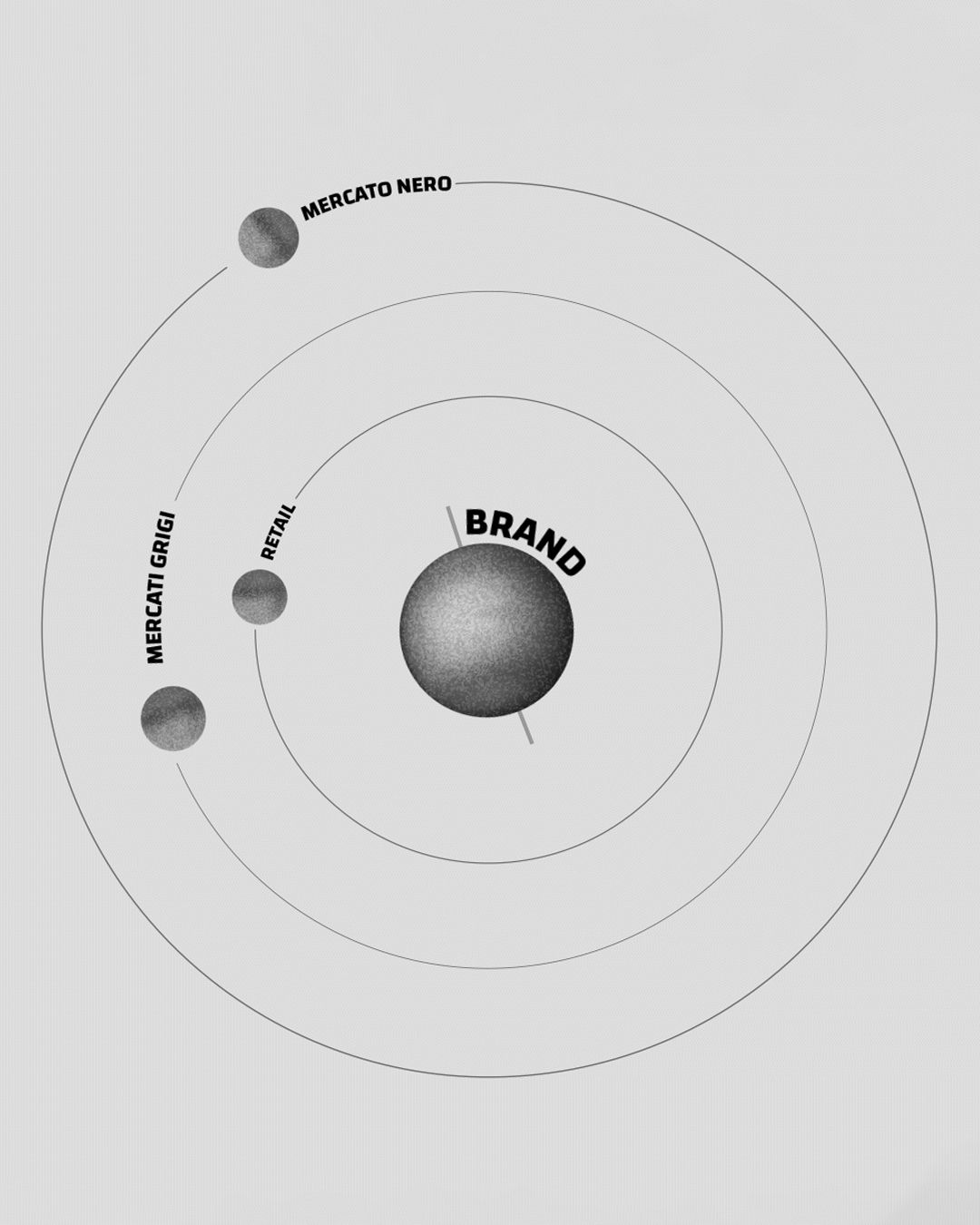

Lo scorso aprile, nel presentare i propri risultati trimestrali, durante la tradizionale video-conferenza con gli analisti, era stata menzionata la preoccupazione degli alti vertici del gruppo LVMH nei confronti del fenomeno dei daigou, sorta di buyer privati che importano merce acquistata più o meno indirettamente per eludere le tasse e la rivendono attraverso canali non ufficiali e praticando prezzi contrari al listino dei brand e alimentando il cosiddetto mercato grigio del lusso. «Non c’è niente di peggio per la propria immagine», aveva commentato lo stesso Bernard Arnault, «è spaventoso». Ma cos’è il mercato grigio? Se il mercato nero riguarda beni rubati, contraffatti o non tracciati, il mercato grigio si occupa di beni comprati in zone dove la distribuzione è presente o con il proprio retail diretto o tramite negozi multibrand, ma allo stesso tempo il brand scarseggia per la sua distribuzione esclusiva. Non è un caso che proprio il gruppo LVMH, insieme a Kering e al Gruppo Prada, tra gli altri, «stiano molto, molto attenti nei loro contratti coi retailer», ci ha spiegato un insider dell’industria che ha domandato l’anonimato. «Mille clausole specificano che la merce va venduta solo al dettaglio, solo in negozio o solo attraverso il proprio sito al solo consumatore finale. Ma hanno iniziato a tutelarsi solo perché in passato la situazione gli era sfuggita di mano». Quello del mercato grigio o parallelo (che nel gergo tecnico viene chiamato solo “il parallelo”) è in effetti un segreto di cui «nessuno parla» come ci hanno riferito altre fonti, sintomo di «un sistema che fa acqua da tutte le parti» che mantiene alti i margini dei retailer nonostante la crisi delle vendite al dettaglio ,ed aiuta i brand a registrare salutari percentuali di crescita vendita ma falsificando le effettive performance di tutte le parti coinvolte.

Com’è nato il mercato parallelo?

«Il parallelo è nato negli anni ‘90 per il mercato giapponese», ci ha spiegato il gestore di un retailer che rimarrà anonimo. «I giapponesi impazzivano per brand italiani che in quegli anni erano completamente chiusi. Allora venivano in Italia e compravano, compravano, compravano per poi rivenderli a casa loro su vari canali che potevano essere negozi fisici non ufficiali, siti web o anche televendite in alcuni casi». Nel tempo il mercato si è evoluto: da singoli compratori a intere aziende che gestiscono enormi cargo e fatturati milionari. I margini per chi vende ad altri venditori si calcolano in termini di decine di milioni. Il canale si muove dall’Italia all’Asia: «da qua la merce viene spedita a Hong Kong», ci spiega la nostra fonte, «e da Hong Kong non si sa. Tutto va in Cina, in Corea… chissà dove ancora». Un altro retailer parla di rotte in tutte il mondo: «Prima della Cina, c’era la Russia. Probabilmente in futuro ci sarà l'India mentre adesso i “parallelisti” sono focalizzati sul Sud e Centro America e in Sud Africa, ma l’atterraggio delle merci in quelle zone è ancora complesso». Ma gli ordini partono tutti dall’Italia? Spesso sì. «Il parallelo è un fenomeno prettamente italiano», ci spiega uno dei retailer da noi intervistati. Altri citano la Germania e il Canada, altri ancora gli USA e i grandi retailer internazionali, tutti accusano anche i grandi e-commerce multimarca online, Farfetch in testa per cui si apre un’intera nuova categoria di problematiche.

Ma rimanendo sul territorio italiano, il dato forse scioccante è che il parallelo alimenta la vita di negozi con un’economia fantasma senza la quale non potrebbero nemmeno esistere. «Una falsa economia all’interno dell’Italia», l’ha definito il creative director di un brand basato a Milano. «Il motivo è a differenza di tutti gli altri paesi del mondo la presenza di numerosi negozi multimarca: solo in Italia ne avremo trecento o quattrocento. La loro totalità fa il 70% ma anche il 90% del proprio fatturato all’estero. Ci sono boutique di provincia che fatturano settanta, ottanta milioni in vendite – chi pensate che compri tutta quella merce?» dice un altro. Di fronte alla situazione, i retailer sono per metà complici, per metà costretti: «I budget e i dati ce li danno i brand», spiega una fonte, «l’azienda deve rispettare dei target e dunque dobbiamo rispettarli anche noi. Il sistema ti obbliga a doparti, anche se non vuoi farlo. Molti negozi storici italiani devono mantenere settanta, ottanta milioni di fatturato. Mantenere quei numeri è uno sport olimpico».

Un gioco in cui vincono tutti

Secondo i professionisti che abbiamo interpellato, che dichiarano tutti di praticare questo tipo di vendite per almeno il 25% del proprio fatturato, l’intero ecosistema del retail multimarca del paese esiste solo grazie a ricchissime società straniere che acquistano indirettamente per vendere con mark-up vantaggiosi e senza enormi imposte. La merce venduta è «all’80% accessori, non abbigliamento. Il mercato parallelo va dove c’è l’accessorio e dove c’è il logo sull’abbigliamento» secondo uno dei retailer intervistati. Questo esclude tutta una serie di brand che hanno una distribuzione già più o meno capillare, oppure che sono famosi in Europa ma restano di nicchia. Una designer emergente abbastanza nota a Milano, ad esempio, ha detto di non aver «mai veramente visto un caso di parallelo sui nostri prodotti. C’è stata una stagione in cui hanno sorpreso alcuni negozi, ma non credo che fosse proprio parallelo, oppure lo era a dei livelli veramente non significativi». I brand oggetto del mercato parallelo sono sempre i più famosi spesso enormi, commerciali, immediatamente riconoscibili anche se un’altra fonte ci ha detto che «il mercato anche del parallelo si è evoluto tanto, non sono più solo fissati su quei grandi brand, anzi. La Corea ad esempio è un mercato più sensibile e attento ai marchi indipendenti, per cui c’è molta richiesta di brand emergenti o più di nicchia».

Il lusso più estremo, però, quello dei brand più desiderati al mondo, è meno disponibile per il mercato grigio. Distribuiti attraverso network di retail propri, attraverso negozi monomarca, e dunque non disponibili attraverso multimarca sia fisici che online, i prodotti di questi brand non vengono acquistati all’ingrosso: serve comprarli a prezzo pieno e poi rivenderli con un margine che di solito è del trenta percento, rendendo meno conveniente il loro commercio non autorizzato. Una delle nostre fonti parla di una “trinità” di brand inaccessibili: «Chanel, Louis Vuitton ed Hermès. Di recente anche Dior ha reso più severa la sua policy e poi Prada, che in assoluto è sempre stato il più attento e selettivo in termini di distribuzione». Il mercato comunque vive di vita ciclica: «Ci sono anni dove i brand riducono la distribuzione wholesale e anni in cui tutti la aprono. Chiaramente è qualcosa che alle aziende fa comodo, che siano venti o cento milioni. Non lo fanno direttamente, usano un canale wholesale. E quello che succede su quel canale, ufficialmente non lo sanno». Un altro vantaggio percepito dalle aziende è quello delle vendite: «Il brand oggi ha interesse a crescere, no?» suggerisce una delle nostre fonti. Aggiungendo anche che «il prezzo sul mercato parallelo ti dà la misura di quanto è desiderato il tuo brand». Uno dei più importanti retailer che abbiamo intervistato ha anche definito il parallelo «un'attività se vogliamo sana, nel momento in cui è controllata dai brand, cioè nel momento in cui è una percentuale piccola rispetto a quello che è il fatturato di un brand grande. Può essere fatto in maniera diversa: c'è chi lo fa direttamente, chi lo fa tramite dei partner, chi lo fa tramite dei rivenditori».

Come funziona il mercato parallelo?

Ci sono due maniere di fare parallelo ed entrambe hanno al loro centro la figura del “parallelista”, un grossista a tutti gli effetti che conduce transazioni «regolari ma non ufficiali». Il primo metodo è quello del cosiddetto pre-order, il secondo è quello del daigou vero e proprio. Nel primo caso, il “parallelista” contatta uno dei negozi autorizzati del brand e partecipa al suo ordine come una specie di socio invisibile, comprando anche diversi milioni di merce che viene dunque acquistata ai prezzi italiani e poi immessa in quel vasto network semi-sotterraneo che la porta ai quattro angoli del mondo. Nel secondo caso, quello del daigou, un singolo agente si presenta in un negozio «e compra magari cinquantamila euro di merce. Allora la boutique gli fa uno sconto del venti trenta o quaranta per cento e lui porta tutto a casa tax-free. Ricordiamo che in tutti i mercati fuori dall’Europa i brand applicano il geopricing sui prezzi retail che in media sono più alti del 20% o del 30% in base al paese e al mercato: una cifra che tiene conto del potere di spesa locale, del grado di desiderabilità del brand in quel paese, ma anche delle spese doganali e di importazione. Gli operatori del mercato grigio comprano dunque la propria merce in Europa, rivendendola poi con una maggiorazione del 20% in media che mantiene i loro margini simili a quelli dei rivenditori ufficiali». Ora, questi numeri suonano astrusi per chi è fuori dalle logiche commerciali dei retailer (su cui torneremo tra poco) ma per dare un’effettiva misura di quanto sia smisurato questo mercato sommerso si deve fare conto che secondo un report di Re-Hub, il mercato dei daigou cinesi è cresciuto del 40% dal 2019 a oggi, raggiungendo l’impressionante giro d’affari di 81 miliardi di dollari.

Se alcuni dei nostri intervistati ritengono il parallelo qualcosa di endemico («Esisterà sempre», pontifica uno, «dove c’è distribuzione esclusiva, c’è un mercato parallelo») uno di essi incolpa i brand: «È il CEO che decide dall’inizio. Loro abbassano i margini per i clienti per i grossi brand. Tutti vogliono avvicinarsi a Chanel, fare distribuzione diretta, controllare il prezzo dall’inizio alla fine. Aumentano i loro margini a discapito del multi-brand che per guadagnare devono vendere dal 2.5 di mark-up in su. Ma i grossi brand fanno un mark-up di 1.9 o 2 con un prodotto contingentato e su cui va pagata l’IVA. Le aziende alzano i prezzi e abbassano i margini, i retailer non ci guadagnano, per farlo dovrebbero vendere al ritmo di un panettiere». Il tutto assume toni grotteschi quando «il CEO o il direttore commerciale fanno accordi di parallelo diretto per controllare i prezzi in entrambi i mercati».

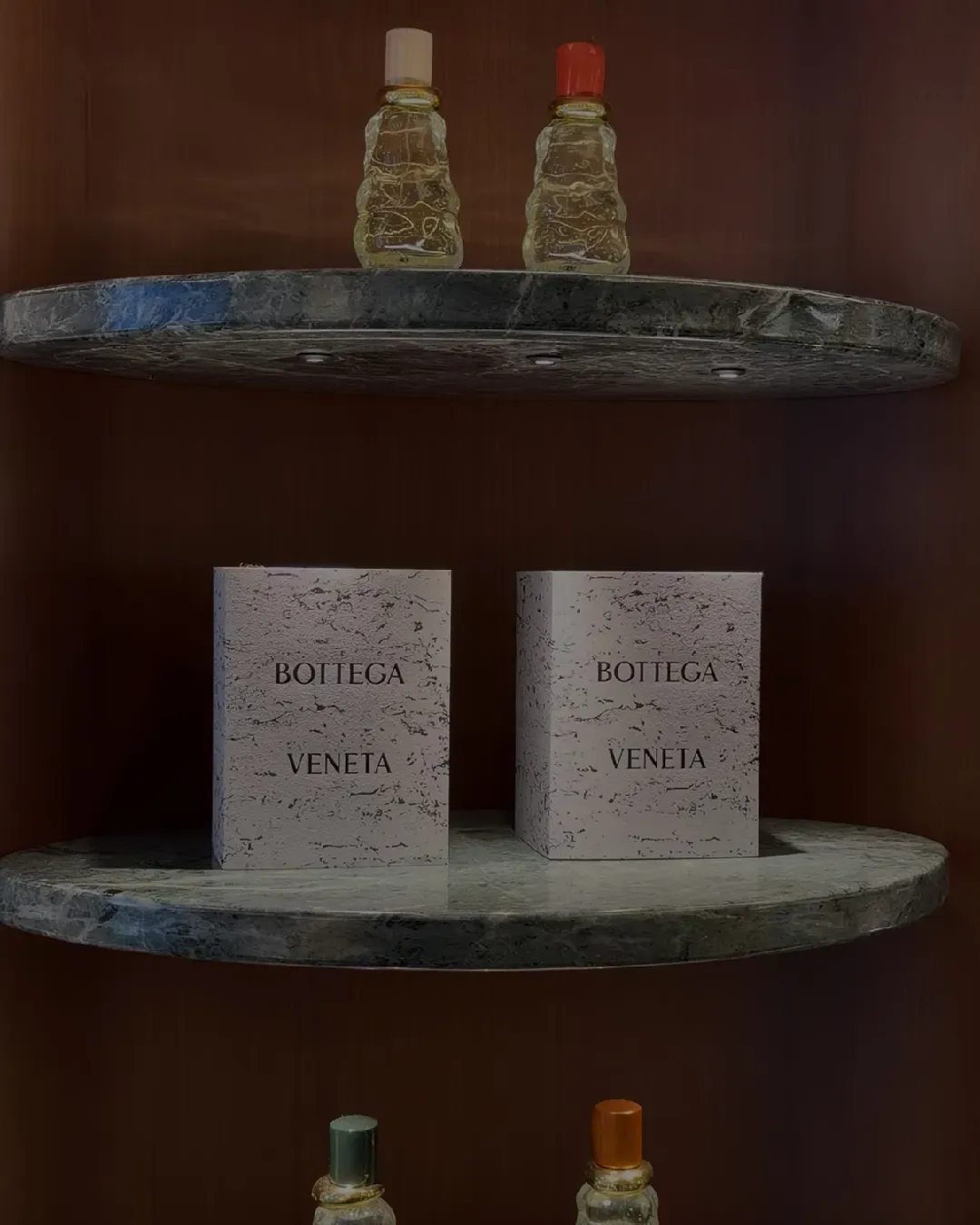

Ma se i retailer che abbiamo intervistato sono stati felici di parlarci, ciò che avviene negli uffici dei brand è protetto dal silenzio più ferreo. «Gestire bene il mercato parallelo dal punto di vista commerciale, tenerlo stretto, ti mantiene il prezzo alto e non va a inficiare le tue vendite ufficiali», spiega uno degli intervistati. La situazione è arrivata a un punto tale che sono addirittura nati siti criptati dove i buyer possono piazzare ordini online rendendo l’economia semi-sommersa del gray market una specie di e-commerce e paradossalmente i venditori di parallelo hanno creato a loro volta siti e-commerce di vendita al dettaglio (opportunamente oscurati in Italia, Francia e Svizzera) i cui nomi sono stati pubblicati anche dal The New York Times: Cettire, Baltini, Italist. Buona fortuna a visualizzare la loro homepage, è impossibile se siete italiani: se poteste, vedreste tutto quello che trovate in boutique con uno sconto di diverse centinaia di euro. Nello specifico, Baltini promette fino al 35% di sconto su più di 70.000 articoli diversi, incluse borse di Bottega Veneta, capi di Marni, Gucci e Tom Ford e tutti i brand pensabili. Osservando la pagina di Cettire, si nota un mocassino Jordaan di Gucci, che costa 920$ sul sito ufficiale del brand, venduto a 637$. In un colpo di suprema ironia, questi stessi siti hanno una sezione dedicata ai saldi.

Un figlio sano del tardo capitalismo

«Ci sono sempre varie ombre», è la risposta finale di uno degli intervistati che potrebbe riassumere le risposte finali di tutti quanti. Da questo lato del mercato, la comprensione dei retailer stessi si ferma alla consegna della merce e al margine milionario di profitto che tiene le luci accese in boutique. E anche se la tendenza ad armonizzare i prezzi, le stringenti clausole contrattuali e in generale il controllo esteso che i brand esigono di avere sulla propria merce mettono in relativa crisi il mercato grigio, i cui margini si sono molto abbassati rispetto a dieci anni fa, estirparlo pare sostanzialmente impossibile. Ogni intervistato ha una risposta diversa. Uno di loro, come si diceva sopra, attribuisce la causa all’appiattimento degli obiettivi aziendali sul mero guadagno: «La finanza è tutto. I CEO vogliono solo portare i numeri a casa, non gliene frega niente degli esiti della strategia. Andranno comunque via dopo due o tre anni», aggiungendo poi che proprio i passaggi lunghissimi e la rigidità commerciale di «una realtà giurassica» come la moda incoraggiano i nuovi mercati emergenti a rivolgersi al parallelo per velocizzare le operazioni e mettere le mani sulla merce.

Un altro indica una simile causa ma un sintomo diverso: «In questo momento c’è troppo prodotto in giro» ovvero i brand producono moltissimo, si aspettano di vendere moltissimo ma secondo criteri un po’ irrealistici che portano a creare larghi depositi di merce invenduta che vanno smaltiti attraverso canali ufficiosi ma redditizi di cui nessuno vuole parlare. «In questo momento i brand devono produrre di meno. Abbiamo un problema di eccesso di prodotto e di eccesso di saldi e politica commerciale. Per evitarlo, devi togliere lo stock, quindi loro oggi se non riducono parallelo e wholesale non andranno da nessuna parte. Rimarrà questa bolla e scoppierà – anzi è già scoppiata. Ci sono retailer globali che al momento hanno decine di milioni di stock invenduto, stanno piangendo, devono vendere». Sarebbe questo il momento di invocare, insieme a Serge Latouche, una decrescita felice? Sicuramente un primo passo sarebbe parlarne, affrontare la cosa ed evitare di proseguire con maneggi che servono solo «per continuare a esaltarsi con le quotazioni in borsa, per fare a gara a chi ha il finance più grosso, per l’ego». È tutto aria, zucchero filato, un numero scritto su uno schermo. Un sospetto però emerge: se qualcuno non fermerà l’ingranaggio, sarà l’ingranaggio a spezzarsi da sé. E a quel punto non ci sarà zucchero filato per nessuno.

-

Daigou

Un termine cinese che si riferisce a un servizio di acquisto personale in cui un intermediario o acquirente privato acquista prodotti all'estero per conto di un cliente, spesso per ottenere prezzi migliori o prodotti non disponibili localmente.

-

Distribuzione diretta

Un modello di distribuzione in cui un produttore vende direttamente ai consumatori finali senza coinvolgere intermediari come grossisti o rivenditori.

-

Distribuzione wholesale

Il processo di vendita di prodotti in grandi quantità a rivenditori, negozi o altri intermediari, piuttosto che ai consumatori finali.

-

Geopricing

Una strategia di pricing che tiene conto delle differenze geografiche, economiche e culturali per determinare i prezzi dei prodotti in diverse regioni.

-

IVA a credito

Una situazione in cui un'azienda ha diritto a rimborsi fiscali in quanto l'importo dell'IVA pagato su acquisti e spese supera l'IVA dovuta sulle vendite.

-

IVA a debito

Una situazione in cui un'azienda deve pagare un importo di IVA che supera l'IVA riscossa sulle vendite, risultando in un debito fiscale.

-

Mark-Up

La percentuale di profitto aggiunta al costo di un prodotto per determinare il prezzo di vendita. Un markup del 2.5 significa che il prezzo di vendita di un prodotto è il 250% del suo costo. In altre parole, il markup rappresenta la percentuale di profitto aggiunta al costo originale per determinare il prezzo di vendita. Quindi, se il costo di produzione di un oggetto è, ad esempio, $40 e applichi un markup del 2.5, il prezzo di vendita sarà $40 + (2.5 * $40) = $40 + $100 = $140. La formula del markup è la seguente: Prezzo di vendita = Costo (Markup percentuale × Costo)

-

Mercato parallelo

Fenomeno in cui i prodotti sono venduti al di fuori dei canali di distribuzione ufficiali o autorizzati dal produttore o dal titolare del marchi, come ad esempio attraverso rivenditori non autorizzati o canali online che non sono affiliati direttamente con il marchio. Questo fenomeno può avere implicazioni legali e commerciali, poiché il produttore o il detentore del marchio potrebbe perdere il controllo sui prezzi e sulla qualità del prodotto in questi canali paralleli.

-

Negozio monomarca

Un punto vendita che offre esclusivamente prodotti di un singolo marchio o designer.

-

Negozio multimarca

Un punto vendita che offre una varietà di marchi e designer all'interno del proprio assortimento.

-

Retail budget

L'allocazione finanziaria pianificata per le attività di vendita al dettaglio, che include spese per inventario, marketing, personale e altri costi operativi.

-

Target di vendita

L'obiettivo di vendita prefissato che un'azienda si propone di raggiungere in un determinato periodo di tempo.